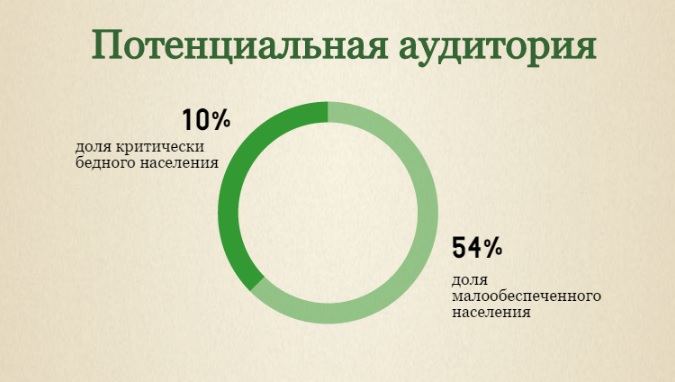

Замечали ли Вы, сколько в последние пару лет появилось точек по выдаче микрокредитов, займов до зарплаты, кредитов за 15 минут и т.д.? То здесь, то там, во всех городах России как грибы после дождя стали появляться офисы микрофинансовых организаций (МФО). Многие предприниматели стали понимать, что бизнес по выдаче кредитов может стать «золотой жилой». Особенно сейчас.

Причины микрофинансового «бума» тривиальны и видны невооруженным взглядом: задержка зарплат, рост цен, закредитованность населения, ужесточение банковских критериев по выдаче кредитов... Все эти негативные факторы стали благодатной почвой для развития микрофинансирования. И всё же, несмотря на потенциальную радужную перспективу бизнеса по выдаче микрозаймов, предпринимателей отпугивают трудности и риски финансового бизнеса. Стоит ли их бояться? Как избежать рисков или свести их до минимума?

Стоит ли пытаться создать свою микрофинансовую организацию, или лучше довериться опыту профессионалов и стать частью крупной сети, приобретя франшизу МФО?

Постараемся ответить на эти вопросы.

Сам с усам

Конечно, ни одна крупная компания, специализирующаяся на выдаче микрозаймов и предлагающая свою франшизу, не изобрела велосипед. Всё, что предлагает франчайзер, вполне можно делать и самому. Но возникает вопрос, сколько времени и сил займёт изучение нюансов микрофинансирования и отработка всех процессов дачи и возврата заёмных средств?

Кроме того, самостоятельно вступать в мир займов и микрокредитов без подготовки и базовых знаний о ситуации на финансовом рынке, пожалуй, было бы опрометчиво. Как рассказал Денис Тихонов, руководитель отдела продаж компании «Фаст Финанс», если раньше можно было самостоятельно открыть свою микрофинансовую организацию, то сейчас, после вступления в силу Федерального закона № 353 о микрокредитовании, сделать это практически невозможно.

С ним согласятся и уже работающие франчайзи. Если нет опыта в финансовой отрасли, лучше не начинать заниматься этим бизнесом, считает один из франчайзи компании «Мастер деньги», который до открытия офиса МФО работал в банковской сфере. По его мнению, нужно занимать тем, в чём ты более подкован, а не бросаться на яркие и заманчивые предложения о франшизе, которая будет приносить супердоход.

И дело не только в требованиях мегарегулятора, которые с каждым годом ужесточаются.

Во-первых, изменилась система налогообложения МФО — «упрощёнка» осталась в прошлом.

Во-вторых, помимо требований Центробанка, к владельцу микрофинансовой организации предъявляются требования от всевозможных региональных контролирующих и регулирующих организаций, которые приходят, спрашивают и проверяют.

И наконец, одной из самых главных проблем создания собственной МФО является сама специфика деятельности. Понимать её должен не только руководитель, но и все сотрудники, особенно бухгалтер и юрист, без которых в этом бизнесе не прожить и дня. Найти узкоспециализированных специалистов сложно, делать всё самому — невозможно, а аутсорсинг не даст гарантий точного выполнения всех требований к отчётности.

Зачем усложнять себе жизнь, если можно за умеренную плату воспользоваться возможностями профессионалов?

Зачем полностью погружаться во все нюансы и детали, самостоятельно изучать микрофинансирование, если можно использовать готовую инструкцию и получать профессиональные консультации?

Зачем делать ошибки, если их можно избежать с помощью франшизы?

Франшиза МФО — дешевле и надежнее

Для функционирования даже одного офиса МФО, всё-таки открытого самостоятельно, нужен штат как минимум из 6 человек — юрист, бухгалтер, служба безопасности, два операциониста. Прибавим сюда расходы на аренду и налоги. Учитывая, что Ваш офис будет выдавать микрокредиты на небольшой срок под процентную ставку в 720% годовых как минимум, всё равно Вам не удастся отбить расходы с одной точкой по выдаче кредитов. Весь доход будет съедать зарплата сотрудникам и аренда. При старте с одним офисом не ждите окупаемости до 3-5 лет. Другое дело, когда компания франчайзер берёт на себя всю бумажную волокиту, закрывает партнёра во всех нормативно-правовых вопросах и помогает выполнять все требования, чтобы не вылететь из реестра микрофинансовых организаций. С франшизой Вы экономите не только на нескольких позициях в зарплатном бюджете, но и сокращаете время запуска.

Однако преимущества франшизы не ограничиваются только лишь посильной помощью в оформлении и поддержании деятельности франчайзи. Всё-таки главная «фишка» МФО заключается в выдаче денег. А это значит, что появляется вопрос как, кому и сколько выдавать? А также как бороться с невозвратом?

Принятие решения о том, выдавать кредит или нет — это целый комплекс оценки клиента, в которую входит и система ранжирования, и оценка кредитной истории. И хорошо, если информация о заёмщике есть в НБКИ (Национальное бюро кредитных историй), с которым сотрудничают почти все крупные сети микрофинансовых организаций. Но, по словам представителя компании «Фаст Финанс», до 40% клиентов, обращающихся за кредитами до зарплаты, не упоминаются в этой системе. Т.е. определить платёжеспособность такого клиента становится гораздо труднее.

Сможете ли Вы самостоятельно принять решение о том, выдать займ клиенту или нет? А также определить, сколько выдать, чтобы избежать убытков по дефолту? Эксперты утверждают, чтобы принимать подобные решения, нужно ни один год поработать в этой сфере и набить ни одну шишку.

Зачем сознательно идти на такой риск? Работая по франшизе, у владельца МФО есть возможность воспользоваться системой андеррайтинга франчайзера. Для примера можно рассмотреть структуру компании «Миладенежка».

В открытых по франшизе офисах «Миладенежка» операционисты не одобряют выдачу займов на местах, они лишь собирают данные клиента и отправляют их в центральный офис, в отдел андеррайтинга, где сразу несколько андеррайтеров делают выводы на основании данных НБКИ, а также ведут оценку кредитоспособности каждого клиента с помощью разработанных в компании внутренних критериев. Только после этого, решение высылается обратно в каждый офис.

Система кредитного скоринга — вот что Вы приобретаете, выплачивая вступительный взнос по франчайзингу. Как рассказал один из партнёров крупной федеральной сети МФО, отработанная система оценки платежеспособности клиентов позволяет держать долю дефолтных просрочек в пределах 2-3% от общего портфеля выданных за год кредитов.

Но и это не всё. Помимо службы маркетинга и контроля сервиса и качества, головная микрофинансовая компания предоставляет в расположение своим партнёрам собственную коллекторскую службу и специалистов по судебному взысканию.

Таким образом, микрофинансовая организация по франшизе — это не только возможность быстро запустить работу по выдаче кредитов, но и право на использование имеющейся системы, направленной на получение прибыли за счёт выдачи займов.

Инвестиции и прибыль

Теперь обратимся к более насущным вопросам микрофинансового бизнеса — инвестициям и прибыли.

Предложения открыть офис по выдаче займов до зарплаты и микрокредитов за 15 минут сулят Вам прибыль от 200 тыс. рублей в месяц и выше при вложениях всего от 500 тыс. рублей. Рассматривая такие предложения, знайте, что, во-первых, только что открывшийся офис МФО не сможет с первых же дней приносить Вам подобный доход. Открывая новую точку, Вы столкнётесь с определённым количеством мошенников, которые появляются в офисе на первых парах и берут кредиты, не собираясь их возвращать. Франчайзеры знают об этом, поэтому очень осторожно одобряют займы первым клиентам. Но спустя два-три года, когда офис уже выйдет на окупаемость, прибыль на самом деле может доходить до 200 тыс. рублей в месяц и даже больше.

Во-вторых, Ваш доход будет полностью зависеть от размера кредитного портфеля. По мнению экспертов, каждый вложенный в портфель миллион зарабатывает в среднем от 80 до 150 тыс. рублей ежемесячно. Однако эта цифра может быть гораздо выше, если франчайзи занимает центральную позицию, соблюдает все стандарты работы и заинтересован в бизнесе.

Возвращаясь к условиям по открытию МФО по франшизе «малой кровью» — вложив лишь 500 тыс. рублей — не верьте подобным заявлениям! Чтобы открыть свой офис по выдаче кредитов даже по франшизе Вам нужны будут средства не только для запуска, раскрутки и наработки клиентской базы, но и для формирования портфеля микрозаймов. Вы предлагаете потребителю товар — деньги. Нет денег — нет МФО.

Помните, что минимальные инвестиции в бизнес по выдаче микрозаймов — это 1 млн. рублей для небольших городов с населением от 30 тыс. человек и от 2 млн. рублей для городов с более 300-тысячным населением. Кроме того, нужно быть готовым к тому, что первые полгода работы офис по выдаче кредитов будет нуждаться в дополнительных вложениях.

Основная проблема заключается в том, что все микрофинансовые организации, открытые самостоятельно или по франшизе, работают в основном, выдавая в кредит собственные деньги. Взять кредит на создание финансового бизнеса не получится по нескольким причинам. Во-первых, микрофинансовые организации не в почёте у банков, многие из которых отказывают в кредитовании бизнеса в этой сфере. Во-вторых, брать кредит для выдачи кредитов не совсем логично. Таким образом, проблема фондирования микрофинансовых организаций остаётся не решённой как для головных офисов, так и для самих франчайзи.

Комментарии •0