Наверняка вы уже слышали о спекулятивных инвестициях или просто спекуляциях и знаете, что их суть заключается в правиле – «купить подешевле, продать подороже». Но на самом деле всё не так просто, особенно в спекуляциях на фондовом рынке. В этой статье расскажем подробнее:

Спекулятивные инвестиции – это инвестиции, основная цель которых купить акции, облигации, валюту, драгоценные металлы подешевле, а продать подороже и извлечь максимальный доход за короткий период времени.

Что такое спекулятивные инвестиции?

Спекулятивные инвестиции предполагают куплю-продажу инструментов фондового рынка. Говоря о таких инструментах, мы имеем в виду акции, облигации, валюту, драгоценные металлы, фьючерсы, опционы и другое.

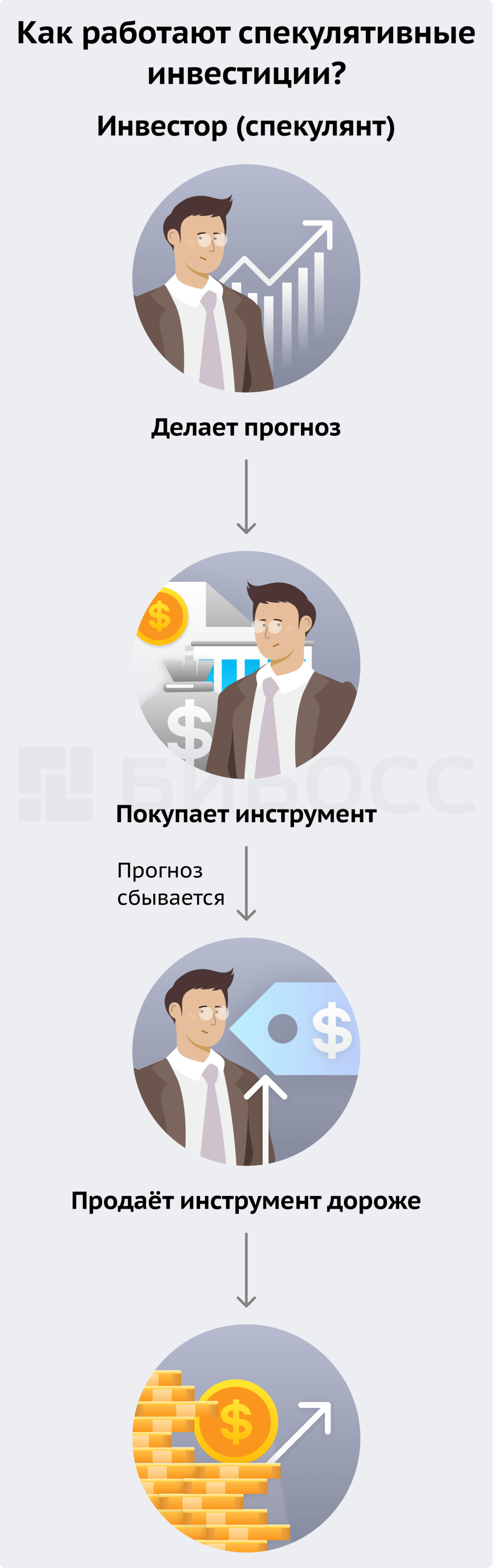

Инвестор (спекулянт) выбирает инструмент, анализирует его стоимость в прошлом и настоящем, а также причины её изменения. На основании этого он делает прогноз о цене в будущем. Если такой прогноз на руку спекулянту, то он приобретает инструмент. Далее он ждёт, пока его предположения начнут сбываться. Если сбываются – инвестор продаёт инструмент и получает доход. Соответственно, главная задача спекулянта – правильно спрогнозировать цену актива.

Цель – купить подешевле, продать подороже и получить за счёт этого доход – это не только про спекулятивные инвестиции. Это сущность любых спекуляций.

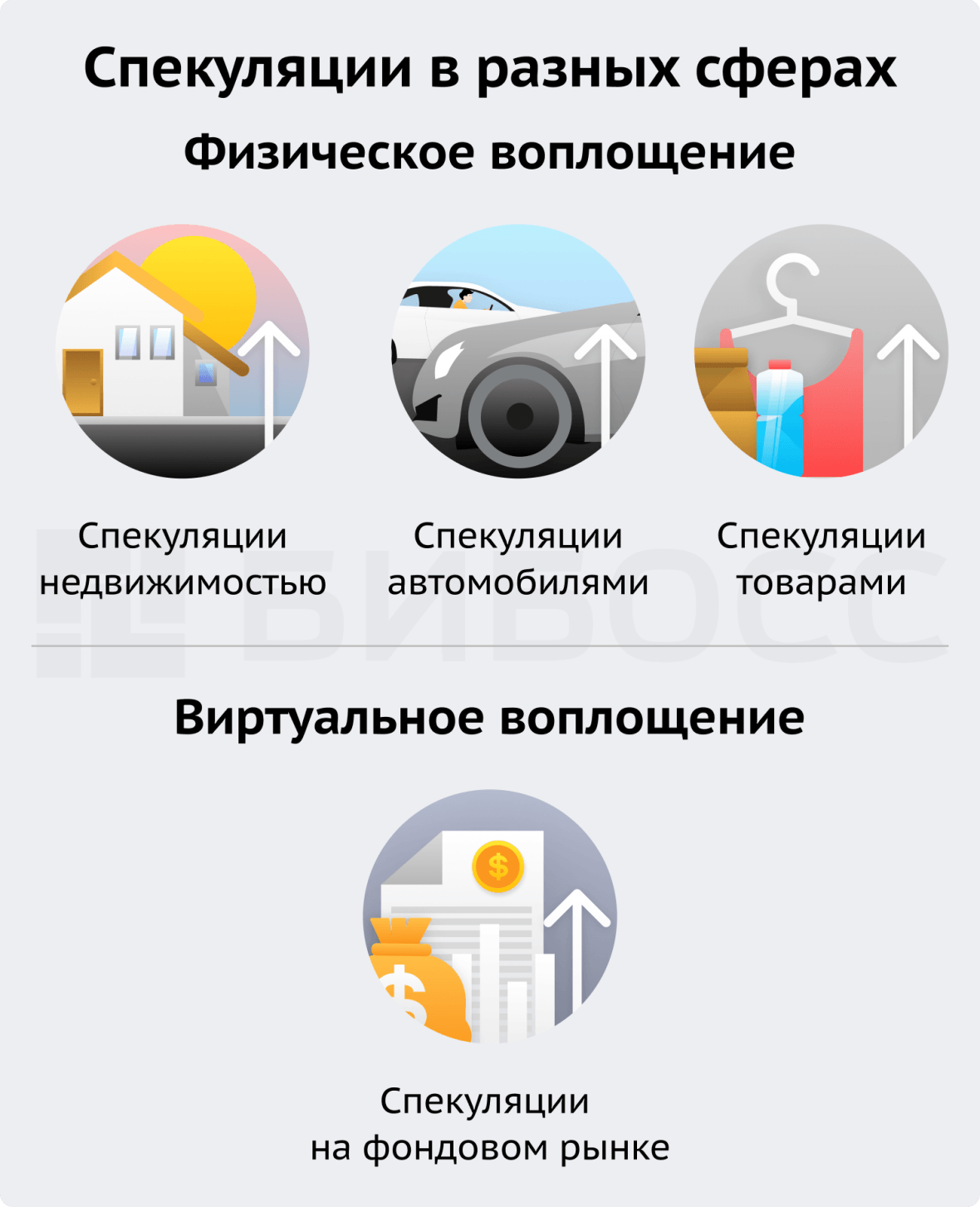

Спекуляции существуют как в мире инвестиций, так и на рынке недвижимости, автомобилей, в бизнесе и в других сферах экономики. Всем нам знаком случай, когда человек приобретает квартиру с целью перепродажи в будущем, когда цены на недвижимость взлетят. Похожие процессы происходят и с покупкой/продажей ценных бумаг, валюты и драгоценных металлов.

Спекулятивные инвестиции особенно отличаются от других видов спекуляции. Покупка квартиры и других товаров создаёт осязаемый актив, у таких объектов есть физическое воплощение. В то время как покупка финансовых инструментов: акций, облигаций, валюты, драгоценных металлов и др. имеет не физическое воплощение, а скорее виртуальное. Да и изменение цены финансовых инструментов сложнее предсказать по сравнению с другими объектами для спекуляций. Всё это делает спекулятивные инвестиции достаточно сложным явлением для широких масс.

Прежде чем подробнее поговорить о спекулятивных инвестициях, давайте разберёмся, что такое спекуляции. Когда вы слышите о спекуляциях, то думаете, что это нечто негативное, незаконное и нечестное? Так ли это на самом деле?

Обратимся к общепринятому понятию спекуляций: это такой процесс, при котором прибыль образуется за счет разницы между ценой продажи и ценой покупки актива. Но это ли не характеристика любой торговли? Все товары, которые мы приобретаем ежедневно, были куплены по одной цене и проданы нам по более высокой. За счёт этой разницы магазин и получает прибыль, возможность продолжать свою деятельность, платить зарплату работникам, налоги, закупать новые товары для продажи.

Следовательно, негативный окрас спекуляций не всегда обоснован, ибо спекуляции – это по сути любая торговая операция.

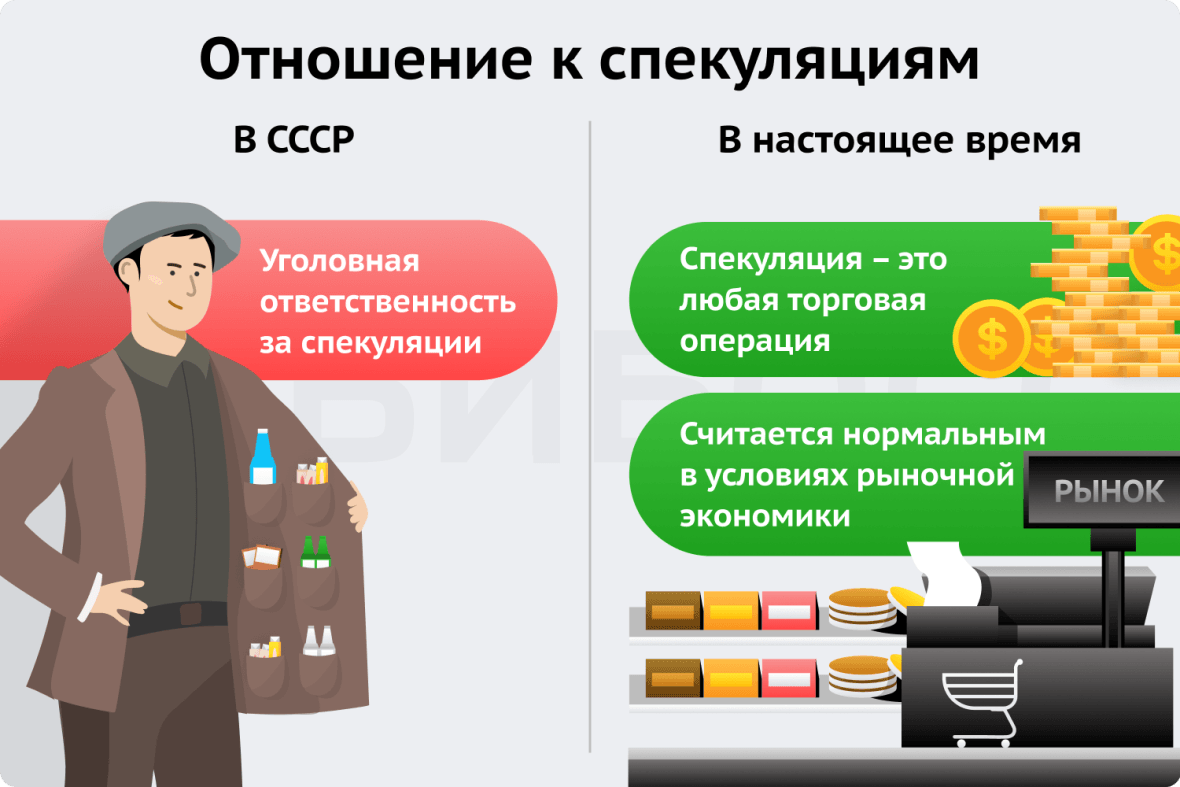

На самом деле, такое негативное отношение к спекуляциям не возникло в нашем обществе случайно или необоснованно. В СССР спекуляции считались уголовным преступлением. Получение дохода за счет разницы между ценой покупки и продажи товаров считалось наживой, такой способ заработка не соответствовал принципам плановой экономики. Тем более, что население спекулировало на дефицитных продуктах питания и товарах первой необходимости: мука, хлеб, молочная продукция, картофель, одежда, обувь и т.д. Спекулянты продавали эти товары по заоблачным ценам.

Поэтому отрицательное отношение к спекуляциям тянется ещё со времён Советского Союза. Хотя в настоящее время, в условиях рыночной экономики, это обычная торговля, которая вполне законна и даже полезна: насыщает рынок разнообразными товарами и удовлетворяет потребности населения.

Вернёмся к спекуляциям в инвестициях. Основываясь на вышесказанном, не будем воспринимать спекулятивные инвестиции, как нечто отравляющее состояние рынка и деятельность других инвесторов. Это просто один из способов инвестирования. Он отвечает законам рыночной экономики и не содержит ничего криминального.

При этом участники фондового рынка предпочитают строго отделять спекуляции от традиционных инвестиций. Об их отличиях расскажем далее.

Отличия спекуляций от инвестиций

Спекулятивные инвестиции и традиционные – это два разных понятия, которые должны быть строго разграничены. На первый взгляд, и у спекулянта, и у инвестора цель одна – получение прибыли. И это действительно их общая характеристика. Но то, как будет получена прибыль, в каком размере, за какой период времени, сильно различается.

Так, спекуляции отличаются от инвестиций:

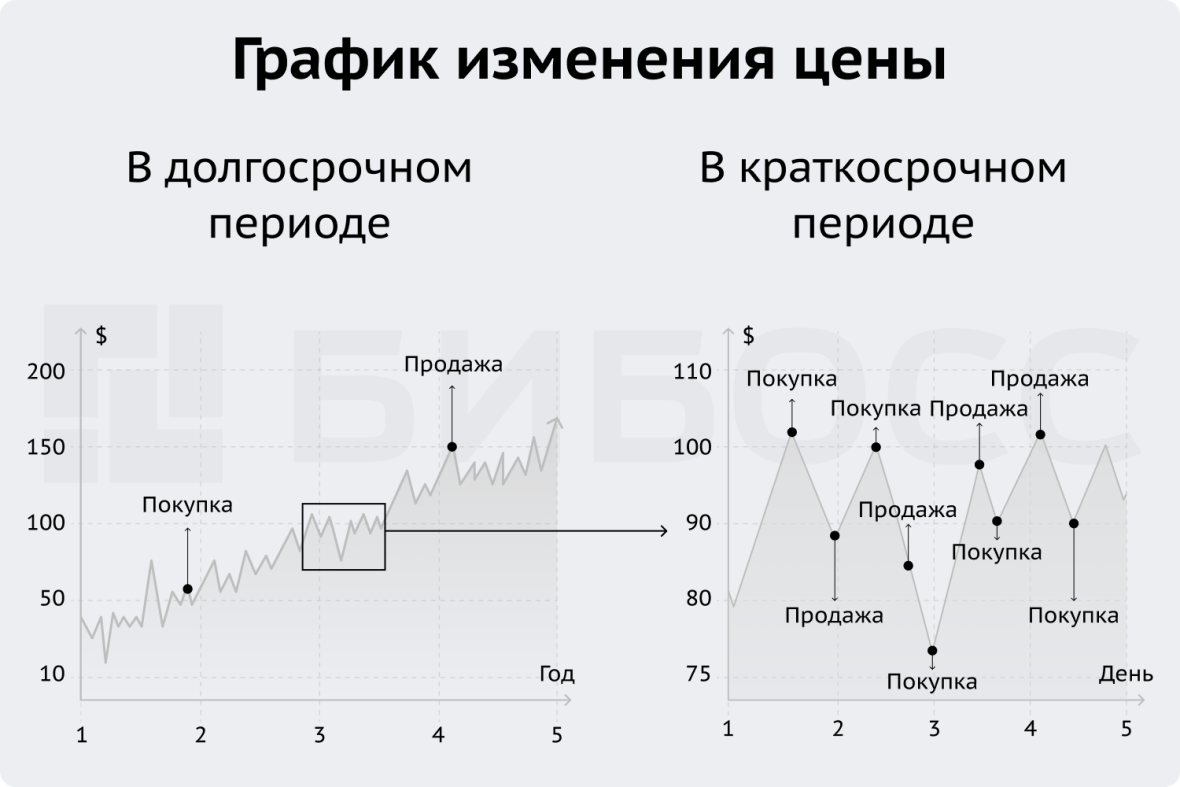

- По сроку инвестирования. Если традиционное инвестирование обычно рассчитано на долгосрочный период, то спекуляции – это всегда краткосрочные вложения. В некоторых случаях ценные бумаги или валюта не задерживаются у спекулянта даже на один день. А если и задержались, то он просто не успел их вовремя реализовать или его прогноз не сбылся.

- По уровню риска. Спекуляции всегда сопряжены с высоким уровнем риска, а у самых профессиональных спекулянтов риски бывают критически высокими. Конечно, традиционные инвестиции не лишены риска, но по сравнению со спекулятивными, он достаточно умеренный.

- По уровню дохода. Как известно, главный закон инвестиций: чем выше доходность, тем выше риски. В предыдущем пункте мы сказали о высокорискованности спекуляций, вместе с этим доход от них может быть в десятки или даже сотни раз больше дохода от традиционных инвестиций. Надо понимать, что высокий уровень дохода у спекулянта образуется не от одной сделки, а от множества мелких сделок. В сумме они приносят доход больше, чем традиционный инвестор мог бы получить за это же время. Несмотря на привлекательность доходности, немногие спекулируют на фондовом рынке. Чересчур высокий уровень риска отталкивает потенциальных спекулянтов и заставляет их пожертвовать доходностью взамен на более приемлемый уровень рисков.

Получение выгоды от спекулятивных инвестиций стихийно, поскольку предугадать развитие событий в ближайшем будущем сложно. Традиционный инвестор почти всегда получит прирост капитала в долгосрочном периоде, даже если в краткосрочном стоимость инструмента падает. В то время как спекулянт работает на короткий срок, в рамках которого могут быть большие и регулярные колебания.

Но с другой стороны, такие колебания помогают в спекулятивных инвестициях. Высокая волатильность инструмента даёт больше возможностей спекулянту получить прибыль с купли-продажи. Волатильность – это способность цены к изменению за определённый период времени. По сути, она показывает чувствительность цены к разного рода событиям на рынке. Чем выше волатильность того или иного инструмента, тем он более подвержен постоянным скачкам и падениям цены.

Доступное объяснение понятия «волатильность» смотрите в следующем видео:

Многократное изменение стоимости за короткий промежуток времени позволяет спекулянту выгодно приобрести инструмент и в кратчайшие сроки его выгодно продать. А вот при традиционном инвестировании всё наоборот. Для инвестора привлекательнее выглядят менее волатильные инструменты. Они не подвержены резким изменениям в цене и наиболее надёжны для долгосрочного инвестирования.

Итак, выделим характерные черты спекулятивных инвестиций:

- Краткосрочные;

- Высокорискованные;

- Высокодоходные;

- Требуют специальных знаний (подробнее об этом в одном из следующих разделов статьи);

- Высокая волатильность инструментов способствует получению прибыли.

Есть мнение, что спекулятивные инвестиции нельзя называть инвестициями, поскольку инвестиции – это вложения, как минимум, на один год. Всё остальное – спекуляции. Но мы не будем столь категоричны. Полагаем, что спекуляции можно называть инвестициями, а точнее, одним из видов инвестиций.

Тем более, что спекулятивные инвестиции способны оказывать положительное влияние на фондовый рынок: они повышают ликвидность финансовых инструментов. Ликвидность позволяет легко продать тот или иной актив, то есть превратить его в деньги. Если бы на рынке были только инвесторы, вкладывающие на долгосрочный период, то сделки бы совершались значительно реже, а значит, инструменты обладали бы низкой ликвидностью, их покупка или продажа была бы сложной и долгой.

Объекты спекулятивных инвестиций

Как мы уже говорили ранее, спекулятивные инвестиции предполагают использование различных инструментов фондового рынка. Расскажем о самых популярных из них и о том, как именно на них спекулируют. К наиболее распространённым объектам спекуляций на фондовом рынке относятся:

Валюта – самый популярный инструмент для спекуляций на фондовом рынке, обладающий высокой волатильностью. С валютой действует стандартный подход: приобрести по низкой цене, а продать уже по возросшей. Валюта сильно волатильна, причём не столько из-за событий на финансовом рынке, сколько из-за событий в мире.

Предположим, инвестор проанализировал новостную ленту, прошлые колебания в цене иностранных валют и сделал вывод, что в скором времени евро вырастет в цене. Инвестор решает его приобрести. Он купил 500 евро по цене 60 руб. за евро, заплатил за это 30 000 руб. Через два дня прогнозы инвестора сбылись, цена евро возросла до 69 руб. Далее он может продать свою валюту по возросшей цене или ждать ещё большего повышения. Допустим, он решил продать валюту по нынешней цене – 69 руб. Так, за проданные 500 евро инвестор получил 34 500 руб. Прибыль составила 4 500 руб. Не стоит забывать, что с этой суммы ещё необходимо заплатить налог и комиссию брокеру. Да, прибыль кажется очень маленькой, не стоящей всех усилий, но у спекулянтов число таких операций может достигать 10 и более в день.

Акции и облигации – тоже достаточно популярные инструменты для спекуляций, хотя значительно менее волатильные, чем валюта. Механизм спекуляции такой же, как и валютой. Инвестор следит за состоянием рынка акций или облигаций. Если предполагает повышение цены в будущем, то приобретает актив, а позже, когда его предположения уже сбываются, продаёт по повышенной цене.

Акции и облигации чаще выбирают для долгосрочных инвестиций, поскольку, помимо увеличения стоимости актива, имеются дополнительные выплаты: по акциям – дивиденды, а по облигациям – купонные выплаты.

Фьючерсы и опционы – не такие популярные инструменты как ценные бумаги, поэтому остановимся на них поподробнее.

Покупая фьючерс или опцион, вы приобретаете не сам актив, а возможность продать или купить его в будущем по конкретной цене. Фьючерсы и опционы называются производными финансовыми инструментами, поскольку их цена напрямую зависит от цены на тот актив, по которому заключается сделка: акции, нефть, валюта и т.д.

Например, фьючерсом будет сделка между компаниями «Чистый берег» и «Зелёная долина» о том, что первая купит 200 акций «Зелёной долины» через 6 месяцев по цене 70 руб. за акцию. Если через 6 месяцев акции «Зелёной долины» будут стоить на рынке менее 70 руб., то в плюсе останется «Зелёная долина», а если более 70 руб., то с этой сделки выгоду понесёт «Чистый берег».

Если фьючерс обязывает стороны выполнить свои обязательства, то опцион предоставляет возможность заключить сделку, но позже изменить своё решение и сделать выбор: покупать/продавать тот или иной актив по договору или нет. Если сторона отказывается от выполнения договорённостей, то просто уплачивает небольшой штраф.

Так, фьючерсы и опционы являются своего рода страховкой, что тот или иной актив можно будет продать/купить по заранее установленной цене в будущем.

Спекуляции фьючерсами и опционами работают по тому же принципу, что и спекуляции другими инструментами. Прибыль возникает из разницы между ценой продажи и ценой покупки фьючерса или опциона. Главное – успеть продать фьючерс или опцион до наступления даты, когда договоренности между сторонами должны быть исполнены.

В следующем видео краткое объяснение сущности фьючерсов и опционов:

Драгоценные металлы обладают низкой волатильностью и считаются одним из самых надёжных инструментов для инвестирования, хоть и с невысоким уровнем доходности. Чаще всего их выбирают для долгосрочных инвестиций на 10-15 лет. Однако и спекулянты находят способы получить прибыль на драгоценных металлах.

К драгоценным металлам, как финансовому инструменту, относят золото, серебро, палладий и платину. Золото является наиболее ликвидным из них.

Спекулянты предпочитают проводить операции с драгоценными металлами через обезличенный металлический счёт (ОМС). Этот счёт представляет собой аналог банковского счёта, только вместо денег на нём хранятся драгоценные металлы в граммах.

ОМС позволяет покупать и продавать драгоценные металлы в любое время, не используя физического воплощения таких металлов. Это значительно сокращает время проведения операций, а также избавляет от расходов на хранение металлов и уход за ними. Счёт называется обезличенным, поскольку на нём не указаны производитель и проба драгоценного металла, отражен только его вес. При этом драгоценные металлы с ОМС можно и обналичить, если это прописано в договоре.

Стоимость драгоценных металлов на ОМС зависит от их цены на бирже. С помощью этого счёта можно продавать и покупать драгоценные металлы и, соответственно, спекулировать.

Спекуляция в криптомире

Отдельного внимания заслуживают спекуляции криптовалютой. Высокая волатильность криптовалют позволяет спекулянтам совершать выгодные сделки. В сети даже существует большое количество обучающих курсов, на которых рассказывают о том, где и как проводить спекулятивные операции с криптовалютой. Суть спекуляций на крипторынке идентична спекуляциям другими объектами: это покупка цифрового актива по низкой цене и продажа по более высокой через некоторое время.

Некоторые специалисты отмечают, что почти все сделки на рынке криптовалют носят спекулятивный характер: участники рынка приобретают и продают монеты с одной целью – получить прибыль с разницы цен. Большое количество спекулянтов привлекает именно высокая волатильность: цены могут изменяться несколько раз в день. При этом такая нестабильность повышает риски не получить прибыль или вовсе потерять вложенный капитал, так как стоимость криптовалюты может измениться непредсказуемо.

Более того, мир криптовалют сейчас очень популярен, даже люди, далёкие от инвестирования, стремятся зайти на рынок и извлечь выгоду от оборота цифрового актива. Большое количество спекулянтов на крипторынке в критический момент способно обвалить рынок.

Например, из-за внезапных негативных событий в мире курс одной из криптовалют незначительно упал. Спекулянты, приобретшие эту криптовалюту ранее, видя снижение цены, начинают экстренно избавляться от неё, чтобы не потерять ещё больше вложенных денег. Чем больше таких спекулянтов будет продавать криптовалюту, тем сильнее будет обваливаться её курс. Это особенно негативно отразится на инвесторах, вложивших свои денежные средства в эту валюту на долгосрочную перспективу.

Но это лишь одно негативное проявление спекуляций криптовалютой. Как мы отмечали ранее, спекуляции имеют и положительное воздействие на рынок: они повышают ликвидность активов. Криптовалютный рынок не является исключением.

В данном видео рассказано об основных способах заработка на криптовалюте, а также есть пошаговая инструкция о том, как торговать криптовалютой на бирже. Рекомендуем использовать это видео только для ознакомления с темой, но не для начала реальной торговли:

Кому подойдёт спекулятивное инвестирование?

Спекулятивные инвестиции однозначно не для каждого. Если мнение о том, что инвестировать на долгосрочный период может каждый, становится всё более популярным, то про спекуляции на фондовом рынке такого сказать нельзя.

Когда спекулянт делает прогнозы об изменении цены, он должен опираться на свой опыт и знания, а не на интуицию и удачу. Второй вариант неизбежно приведёт к потере капитала. Спекулянт на фондовом рынке должен понимать, как проводить фундаментальный и технический анализы. Фундаментальный анализ направлен на оценку и прогнозирование стоимости на основе финансовых показателей, а технический – на основе сравнения текущей ситуации с аналогичными событиями и изменениями в прошлом.

Даже у профессионалов с навыками проведения фундаментального и технического анализа высокие риски при спекуляциях на фондовом рынке, а если этим будет заниматься непрофессионал, то риски возрастут в десятки раз.

Более того, спекуляции на фондовом рынке требуют полного вовлечения в процесс. Этому нужно уделять весь рабочий день, а иногда даже и больше, чем стандартные 8 рабочих часов. Некоторые спекулянты работают и ночью, поскольку колебание цен может происходить в любой момент. Отслеживание ситуации на рынке, её анализ и прогноз дальнейшего развития событий требуют высокого уровня концентрации. Помимо времени, спекулянту необходимо обладать крепкими нервами. Момент ожидания исполнения прогноза или его провала крайне напряжённый.

Если прогноз спекулянта не сбывается, то он может:

- всё равно продать объект, чтобы не потерять ещё больше в будущем, если цена продолжит снижаться;

- оставить актив и подождать, когда цена на него вырастет. Кстати, есть такая популярная поговорка: «Инвестор – это неудачливый спекулянт». Если прогноз оказался провальным, то актив остаётся у спекулянта на более долгий срок, так что он становится инвестором.

Редко какой-либо актив задерживается у спекулянта больше, чем на 1-2 дня (за исключением случаев, когда прогноз не сбылся). При спекуляциях необходимо регулярно проводить сделки по покупке и продаже активов, это придаёт дополнительную динамичность деятельности и делает её более напряженной.

Помимо времени и нервов, для спекуляций на фондовом рынке необходимо обладать стартовым капиталом. Для того чтобы заключать достаточное количество сделок для получения ощутимого дохода, понадобится как минимум $1 000. Напоминаем, что инвестировать или спекулировать можно только на собственные средства, но ни в коем случае не на заёмные. Ещё лучше, если потеря этой суммы не повлияет на ваше благосостояние, и вы мысленно с ней уже попрощаетесь.

Типы спекулянтов

Спекуляции могут быть не только в формате «купить подешевле, продать подороже», но ещё может быть: «продать подороже то, что подешевело», «купить подешевле, продать подороже 5 раз в день», «купить подешевле, продать по дороже 150 раз в день» и другие. Расскажем, какие бывают спекулянты.

В зависимости от того, какой прогноз делает инвестор, на повышение цены или на понижение, выделяют:

- быков;

- медведей.

Тех, кто торгует на повышение цены актива, называют быками. Их стратегия достаточно проста. Они анализируют различные инструменты на фондовом рынке и покупают те, на которые в ближайшее время вырастет цена. После того как прогноз о росте сбывается, быки продают свой актив по более высокой цене.

Спекулянтов, которые получают выгоду от понижения цены, называют медведями. У медведей стратегия уже сложнее, чем у быков. Расскажем об этом на конкретном примере.

Предположим, что инвестор после анализа многих факторов делает прогноз, что стоимость акции, которая сейчас стоит 50 руб., через 3 дня снизится до 40 руб. Он находит потенциального покупателя, которому предлагает приобрести 5 штук таких акций за 50 руб., вот только деньги (5*50 = 250 руб.) необходимо заплатить сейчас, а акции покупатель получит через 3 дня. Покупатель соглашается, сделка состоялась. Через 3 дня цена акций действительно падает до 40 руб., инвестор приобретает 10 акций по такой цене на сумму 40*5 = 200 руб. и передаёт эти акции покупателю. Все обязательства перед покупателем инвестор выполнил, но при этом он получил от покупателя 250 руб., а приобрел акции за 200 руб. Его прибыль составила 50 руб. Такая стратегия на понижение цены значительно сложнее в реализации, а значит рискованнее.

При этом вполне возможно, что один и тот же спекулянт будет применять стратегию быков в отношении одного актива и стратегию медведей в отношении другого.

Ещё различают спекулянтов в зависимости от частоты совершения сделок:

- Скальперы;

- Дейтрейдеры.

Скальперы отличаются тем, что покупают актив и при малейшем росте цены его продают. Например, такой спекулянт приобрёл 5 акций по 15 рублей (итого 75 руб.), через пол часа их цена выросла до 15 руб. 50 коп. (итого 77 руб. 50 коп.). Скальпер сразу же его продаёт. По сути, прибыль с этой сделки составит всего лишь 2 руб. 50 коп., но в течение дня могут быть совершены сотни таких операций. Скальпер формирует свою прибыль за счёт большого количества маленьких сумм.

Дейтрейдеры тоже ведут интенсивную торговлю, но в меньшей степени, чем скальперы. Из названия очевидно, что все активы покупаются и продаются в рамках одного, иногда нескольких, дней. Дейтрейдеры не продают активы при малейшем повышении цены, они ждут её пикового значения, поэтому количество сделок значительно меньше по сравнению со скальперами (около 10 в день).

Выводы

Кратко подытожим, что удалось узнать из этой статьи:

- Спекуляции – это не всегда плохо.

- Спекулятивные инвестиции способны повышать ликвидность инструментов фондового рынка.

- Спекуляции на инвестициях всегда осуществляются в краткосрочном периоде.

- Спекулянтам более выгодно торговать объектами с высокой волатильностью.

- Крипторынок особенно привлекателен для спекулянтов.

- Спекулятивные инвестиции не для каждого. Чтобы этим заниматься, нужно обладать большим багажом знаний, опытом, а также крепкими нервами, свободным временем и хотя бы $1 000.

- Спекулянты бывают разные: быки, медведи, скальперы, дейтрейдеры.

Комментарии •10

Забыли про спредера

извлекает прибыль из купли-продажи взаимосвязанных фьючерсов, но с разной ценой

типа покупает фьючерс на поставку зерна в ноябре за 1000, а продает его с поставкой в декабре за уже 1100

Сообщение удалено

Ответить

да знаем мы спекулянтов, которые во время ковида маски продают по 50 рублей, когда им грош цена в 3 рубля

Сообщение удалено

Ответить

Неудачливый спекулянт превращается в долгосрочного инвестора)

Сообщение удалено

Ответить

Спекуляции если умеючи, доходнее и безопаснее чем инвестиции если тоже умеючи.

А вообще большинству людей надо заниматься инвестициями и не лезть в спекуляции

Сообщение удалено

Ответить

Да, известная вещь — если получилось в короткую — спекуляция, если цена пошла не туда — инвестиция :)

Сообщение удалено

Ответить

хорошо что в статье нет спора Уоррена баффета на милион) чуть ли не в каждей статье про спекуляции про это

спасибо за статью, кста)

Сообщение удалено

Ответить

спекулянтов помним с 90х) слух режет определение теперь)

Сообщение удалено

Ответить

Спекулянту необходимо почти все время следить за рынком, анализировать, реагировать на любые изменения.

Сообщение удалено

Ответить

спекуляция выматывает, т.к. это активный трейдинг

Сообщение удалено

Ответить

Еще нужно было указать про Джесси Ливермора, одного из самых известных биржевых спекулянтов 20 века. Он заработал на кризисе 1929 года и обвале рынков 100 млн $, но потом все потерял

Сообщение удалено

Ответить