Инвестиции в недвижимость

Не все могут похвастаться знаниями в сфере инвестиций. Для среднестатистического человека это слово ассоциируется с бизнесом и схемами получения выгоды. Но инвестициями занимаются многие люди, даже если они не задумываются об этом в таком ключе. Инвестиции в недвижимость привлекают именно своей понятностью. Многие знают, что на недвижимость всегда есть спрос, и цены на нее всегда растут. Кто-то берет квартиру в ипотеку и заселяет в нее жильцов, кто-то перепродает, а для кого-то недвижимость – это бизнес. Сейчас покупка недвижимости – самый популярный способ приумножения и сохранения капитала.

-

Коммерческая недвижимостьАвтоматизированные городские склады индивидуального храненияТвой Склад — сеть автоматизированных городских складов для хранения личных, сезонных вещей и бизнес-имущества.Мы зарабатываем на сдаче складов/боксов...2 - 90 млн ₽Требуемые инвестицииРаботающий с прибылью

Коммерческая недвижимостьАвтоматизированные городские склады индивидуального храненияТвой Склад — сеть автоматизированных городских складов для хранения личных, сезонных вещей и бизнес-имущества.Мы зарабатываем на сдаче складов/боксов...2 - 90 млн ₽Требуемые инвестицииРаботающий с прибылью -

Коммерческая недвижимостьКоммерческая недвижимостьКомпания занимается реализацией коммерческой недвижимости. Приобретение активов происходит на торгах, после чего делается ремонт. Далее здание сдается...500 000 - 25 млн ₽Требуемые инвестицииРаботающий с прибылью

Коммерческая недвижимостьКоммерческая недвижимостьКомпания занимается реализацией коммерческой недвижимости. Приобретение активов происходит на торгах, после чего делается ремонт. Далее здание сдается...500 000 - 25 млн ₽Требуемые инвестицииРаботающий с прибылью -

Жилая недвижимостьSRODNIL INVESTИНВЕСТИРОВАНИЕ В ИМУЩЕСТВО, РЕАЛИЗУЕМОЕ С ТОРГОВ1 000 000 ₽Требуемые инвестицииРаботающий с прибылью

Жилая недвижимостьSRODNIL INVESTИНВЕСТИРОВАНИЕ В ИМУЩЕСТВО, РЕАЛИЗУЕМОЕ С ТОРГОВ1 000 000 ₽Требуемые инвестицииРаботающий с прибылью -

Жилая недвижимостьРемонт и перепродажа ипотечных квартирИнвестируй в дизайнерскую недвижимость5 - 50 млн ₽Требуемые инвестицииРаботающий с прибылью

Жилая недвижимостьРемонт и перепродажа ипотечных квартирИнвестируй в дизайнерскую недвижимость5 - 50 млн ₽Требуемые инвестицииРаботающий с прибылью -

Гостиничный бизнесПремиум отель «Счастье у моря» в КрымуКомплекс находится в активной фазе строительства- Крым- Первая береговая линия с собственным пляжем - Все видовые характеристики со всех вилл и инфрас...600 000 - 1.3 млрд ₽Требуемые инвестицииЕсть команда

Гостиничный бизнесПремиум отель «Счастье у моря» в КрымуКомплекс находится в активной фазе строительства- Крым- Первая береговая линия с собственным пляжем - Все видовые характеристики со всех вилл и инфрас...600 000 - 1.3 млрд ₽Требуемые инвестицииЕсть команда -

НедвижимостьИнвестиции под залог недвижимостиИнвестируйте от 300.000 рублей под 2% – 3,3% в месяц под залог недвижимости стоимостью минимум вдвое выше тела инвестиций.300 000 - 500 млн ₽Требуемые инвестицииРаботающий с прибылью

НедвижимостьИнвестиции под залог недвижимостиИнвестируйте от 300.000 рублей под 2% – 3,3% в месяц под залог недвижимости стоимостью минимум вдвое выше тела инвестиций.300 000 - 500 млн ₽Требуемые инвестицииРаботающий с прибылью -

Гостиничный бизнесСетевой эко-отель «Счастье в лесу»Действующий ультрасовременный эко-отель расширяется. в глубине заповедного леса в Красной поляне с видом на озеро и горные вершины - 37 SMART-котте...600 000 - 1.3 млрд ₽Требуемые инвестицииРаботающий с прибылью

Гостиничный бизнесСетевой эко-отель «Счастье в лесу»Действующий ультрасовременный эко-отель расширяется. в глубине заповедного леса в Красной поляне с видом на озеро и горные вершины - 37 SMART-котте...600 000 - 1.3 млрд ₽Требуемые инвестицииРаботающий с прибылью -

Гостиничный бизнесБизнес на посуточной аренде квартирИнвестируйте в бизнес на посуточной аренде квартир и получайте свою стабильную прибыль уже сейчас.1 - 100 млн ₽Требуемые инвестицииРаботающий с прибылью

Гостиничный бизнесБизнес на посуточной аренде квартирИнвестируйте в бизнес на посуточной аренде квартир и получайте свою стабильную прибыль уже сейчас.1 - 100 млн ₽Требуемые инвестицииРаботающий с прибылью -

НедвижимостьВыкуп и перепродажа недвижимостиИнвестируй в недвижимость, самый стабильный и прибыльный бизнес. Оставь заявку и узнай подробнее7 - 100 млн ₽Требуемые инвестицииРаботающий с прибылью

НедвижимостьВыкуп и перепродажа недвижимостиИнвестируй в недвижимость, самый стабильный и прибыльный бизнес. Оставь заявку и узнай подробнее7 - 100 млн ₽Требуемые инвестицииРаботающий с прибылью -

Гостиничный бизнесЭко-отель премиум-класса в Московской областиПриглашаем Вас, дорогие инвесторы, обратить внимание на наш инвестиционный проект - эко-отель в Московской области. Участок и дом Вы получаете в собст...12 - 24 млн ₽Требуемые инвестицииРаботающий с прибылью

Гостиничный бизнесЭко-отель премиум-класса в Московской областиПриглашаем Вас, дорогие инвесторы, обратить внимание на наш инвестиционный проект - эко-отель в Московской области. Участок и дом Вы получаете в собст...12 - 24 млн ₽Требуемые инвестицииРаботающий с прибылью

Теперь мы знакомы с основными понятиями. Разберем, какие существуют виды инвестиций в недвижимость.

Инвестиции могут быть:

- в коммерческую недвижимость;

- в жилую недвижимость;

- в строительство недвижимости;

- в недвижимость за границей.

В рамках этих четырех пунктов находчивые инвесторы придумывают разные способы и схемы получения прибыли из инвестиций в недвижимость.

Можно вывести основные супер стратегии частного инвестирования в недвижимость:

- инвестирование в квартиры эконом-класса для сдачи в аренду;

- покупка недвижимости для последующей посуточной или почасовой аренды;

- покупка апартаментов или студий;

- инвестирование в строительство недвижимости;

- перепродажа жилья (новостройки или «вторички»);

- инвестирование в коммерческую недвижимость;

- юридически оформленный перевод помещения на первом этаже в нежилое;

- инвестирование в зарубежную/курортную недвижимость;

- паевой инвестиционный фонд (ПИФ).

Для каждой финансовой ситуации найдется подходящий способ инвестирования, поэтому однозначного ответа на вопрос «как лучше инвестировать в недвижимость» нет. В этом вопросе все индивидуально – от финансового положения и целей, преследуемых инвестором, до предполагаемой прибыли и сроков окупаемости.

Как инвестировать с нуля?

«Как начать инвестиции в недвижимость?» – довольно популярный вопрос. Доход с инвестирования в недвижимость – совсем не элитарный вид заработка, как принято считать. Даже с небольшим капиталом есть шанс «попасть в игру».

Вот несколько вариантов для небольшого капитала:

- оформить кредит или ипотеку;

- занять у друзей или родственников;

- стать соинвестором;

- выбрать ПИФ или коллективные инвестиции.

Коллективные инвестиции – это когда инвесторы отдают деньги специализированной компании, которые, в свою очередь, вкладывают их в прибыльные проекты, а после распределяют прибыль.

Это популярно, потому что разбираться в рынке недвижимости сложно, а приумножить деньги таким способом – легко.

Порог входа варьируется от 300 тысяч до 1 млн рублей.

Теперь разбираемся, куда инвестировать. Абсолютным новичкам и тем, кто не располагает большими объемами капитала, лучше начать с покупки жилых помещений.

- Жилье стоит дешевле, чем коммерческое помещение.

- Меньше нюансов в юридическом оформлении.

- Нет рисков, что вложения не окупятся.

Пошаговая максимально упрощенная инструкция по инвестированию.

- Выберите объект. Тщательное изучение рынка может занять много времени – почти как поиск работы.

- Изучите деятельность застройщика. Убедитесь, что ваши инвестиции не пропадут.

- Возьмите свои средства (не меньше, чем первоначальный взнос) и оформите ипотеку. Принесите в банк справку 2-НДФЛ, копию трудовой книжки, паспорт и СНИЛС.

- Подождите, пока до завершения стройки останется 3-4 месяца. Начинайте искать покупателя вашей квартиры.

- Если нашелся покупатель, продавайте по договору переуступке.

- Если не получилось, оформляйте квартиру в собственность. Продолжайте искать покупателя.

- Когда покупатель найдется, продавайте квартиру из-под залога (когда ипотека еще не выплачена). Обратите внимание на возможные комиссии со стороны банка.

- Имейте в виду, что покупателю нужно будет обратиться в Росреестр, чтобы снять квартиру с залога.

- У вас все получилось, считайте прибыль!

Есть еще один вариант спекуляций в сфере недвижимости. Статистика показывает, что цены на новостройки растут на начальном этапе и до сдачи объекта. Может получиться, что цены росли, а потом вернулись к исходным показателям. Чтобы не потерять деньги, эксперты советуют понаблюдать момент, когда цены продолжают расти в течение нескольких месяцев. На этом этапе нужно перепродать квартиру и вкладываться в другой, более прибыльный проект.

Спекулятивная инвестиция – это покупка объекта с целью перепродажи.

В видео с канала «Территория Инвестирования» разбирают, как инвестировать в недвижимость с нуля и на какие риски обратить внимание.

На примере проще всего понять, как работает рынок инвестиций в недвижимость. В этом видео рассказывают про инвестиции в старый фонд, в новостройку и про покупку недвижимости из-под суда.

Недвижимость или вклад?

Из всех видов вложения денег, недвижимость и банковские вклады всегда выигрывают. По крайней мере, в России. Бизнес, акции и облигации почти не интересуют россиян.

Почему бы просто не положить деньги в банк? К тому же для вклада не нужны большие суммы.

Но и вклады в банк, и инвестиции в недвижимость имеют моменты, которые будут невыгодны в определенных условиях.

Банк | Недвижимость |

|

|

Однако вложение средств в банк не принесет заветного прироста капитала, а следить за рынком недвижимости достаточно сложно, особенно на начальном этапе. Удивительно, что в 2020 году инвестиции как система заработка доросли до того, что о них стал задумываться массовый потребитель. Теперь инвестировать становится так же легко, как положить деньги в банк. Появляется коллективное инвестирование, ПИФы и компании REIT (Real estate investment trust).

Все виды инвестиций в недвижимость рассмотрим далее в материале.

Инвестиции в строительство жилой недвижимости

Инвестирование в новостройки на начальной стадии и есть тот самый способ инвестирования с «нуля», о котором задумываются миллионы людей.

Многие профессиональные инвесторы либо покупают квартиру на этапе котлована и перепродают позже, либо вкладывают непосредственно в строительство и выходят из проекта до сдачи новостройки.

Почему считается, что продать квартиру до оформления в собственность –самый прибыльный вариант?

После подписания акта приема-передачи дом регистрируют, а объект оформляется в собственность. Это занимает много времени, в то время как ипотечные платежи должны продолжать поступать. Дольщик при этом никакой прибыли еще не получает.

Поэтому, если продать недвижимость до оформления в собственность, никаких дополнительных затрат не предвидится.

Видео поможет разобраться в том, как выбрать наиболее рентабельный объект для инвестиций.

Ликвидность любого актива определяется возможностью его быстрой продажи по реальной стоимости. Поэтому квартиры считаются низколиквидными – их сложно быстро продать, тем более за цену, по которой она приобреталась.

Другое дело деньги – это абсолютно ликвидный актив.

Как выбрать ликвидный объект инвестирования? Эксперты предлагают обращать внимание на несколько деталей.

1. Район.

Если цель – перепродать квартиру, нужно ориентироваться на самый востребованный сегмент – жилье эконом-класса. Чаще всего покупаются однокомнатные квартиры рядом с транспортными развязками, с паркингом, и желательно с садиками и школами.

2. Точечный ЖК.

Если рядом много строящихся проектов, будет сложно продать квартиру в огромном море предложений. Нужно искать более или менее уникальные проекты с хорошими характеристиками.

3. Надежный застройщик.

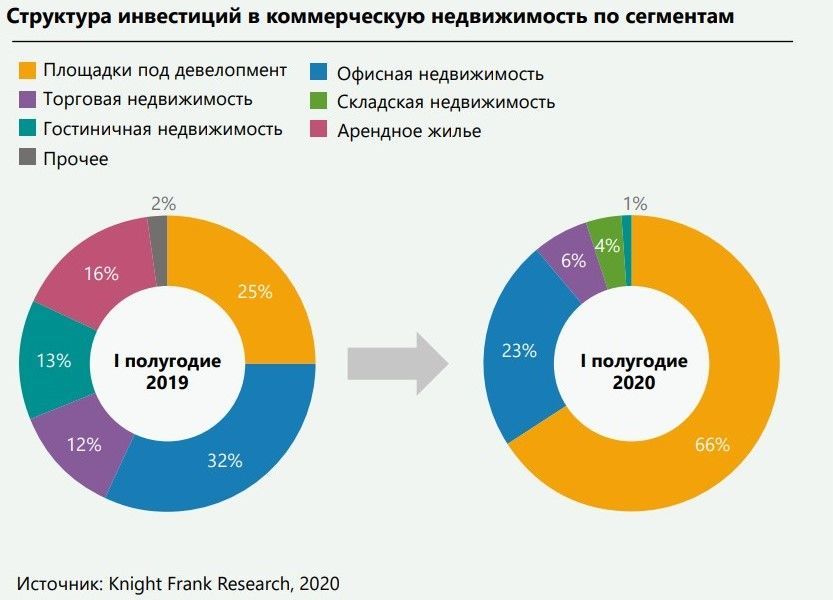

- Надежный – понятие растяжимое, но эксперты советуют выбирать застройщика, который долго находится на рынке и успел пережить хотя бы один экономический кризис.

- Нужно смотреть на количество сданных и строящихся объектов (например, если сдано 5, а строится 15 – это не очень хорошо).

- В проектной декларации застройщика (документ со всей информацией о застройщике, обычно представлен на его сайте) указаны суммы его кредиторской и дебиторской задолженностей. Если дебиторская задолженность превышает кредиторскую, значит, застройщик будет брать кредиты для продолжения строительства. А если кредиторская задолженность превышает дебиторскую, то есть угроза заморозки строительства из-за отсутствия финансирования.

Например:

У надежного застройщика однозначно будут в наличии эти документы:

- свидетельство постановки на учет;

- подтверждение о регистрации в ФНС;

- протокол, где указан глава компании;

- выписка из ЕГРЮЛ (Единый государственный реестр юридических лиц);

- разрешение на право строительства.

Выбирая объект для инвестирования, также важно обратить внимание на тип договора, по которому работает застройщик. Договоры бывают двух типов: ДДУ (договор долевого участия) и ЖСК (жилищно-строительный кооператив).

По ДДУ строятся большинство новостроек. Сделка по ДДУ защищает права покупателя, и, если вдруг застройщик нарушит обязательства, то суд будет на стороне дольщика.

Дольщик – это инвестор в долевом строительстве, на чьи средства ведется стройка. Дольщиками могут быть физические или юридические лица.

ЖСК предполагает, что группа людей сама выбирает подрядчика и контролирует процесс постройки. Таким способом можно приобрести квартиру намного дешевле, чем по ДДУ, но в этом случае закон не защитит от просрочки сдачи объекта. ЖСК встречается намного реже. Примерно 8-10% новостроек – это кооперативное жилье.

Вот основные отличия ДДУ от ЖСК.

ДДУ | ЖСК |

|

|

Можно сказать, у ЖСК есть преимущество – более выгодная цена за квадратный метр. У ДДУ преимущество в защищенности покупателя.

В проектной декларации нужно найти пункт о переуступке права требования (в ДДУ). По переуступке дольщик может выйти из проекта до сдачи объекта в эксплуатацию (или до момента оформления прав собственности) и передать права третьему лицу.

Иногда требуется согласие застройщика на продажу по уступке. Этот пункт можно найти в договоре в разделе о правах участника.

С 2018 года долевое строительство претерпело изменения, и в течение трех лет должно полностью перейти на новый механизм финансирования – эскроу-счета.

С 2019 года между застройщиком и покупателем появился посредник в лице банка. Благодаря эскроу-счету застройщик получает деньги только после исполнения обязательств. Такие счета используют не только в сфере недвижимости, но и для заключения любых рискованных сделок.

Посмотрите видео и узнайте больше об инвестициях в недвижимость. В нем подробно и понятно объясняют, какие уловки применяет застройщик, а также рассказывают о переуступках и о том, как найти объект для инвестирования.

Предположим, что вы нашли объект для инвестирования. Многие люди берут квартиру в ипотеку – это выгодно, если вы планируете ее перепродать.

С помощью ипотеки можно стартовать с минимальным капиталом – накопить 300-400 тысяч рублей на первый взнос и остальные издержки и ждать подходящего момента.

В теории, чем раньше продать квартиру, тем выгоднее. На практике, конечно, не всегда получается продать квартиру, например, через год, тем более, если она в залоге.

Если продать квартиру по переуступке не получилось, действуйте по плану «Б». Оформите объект в собственность и продайте позже, но уже с более низким доходом.

Стоит ли в 2020 году инвестировать в жилье на этапе котлована, какие есть риски в кризисный 2020 год и на какую доходность можно рассчитывать – обо всем рассказывают в видео ниже.

Здесь раскрывают тонкости инвестиций в новостройки и рассказывают, так ли выгодно сейчас этим заниматься?

Инвестиции в жилую недвижимость с целью сдачи в аренду

Инвестиции в недвижимость за рубежом, инвестиции в ценные бумаги, покупка активов – все это довольно далеко от реальности, в то время как арендный бизнес доступен многим и вполне осуществим.

Рантье – это люди, которые сдают квартиры и живут за счет ренты, пассивного дохода. Иногда это понятие подразумевает другой пассивный доход – например, от инвестиций (ценные бумаги, вклады, акции).

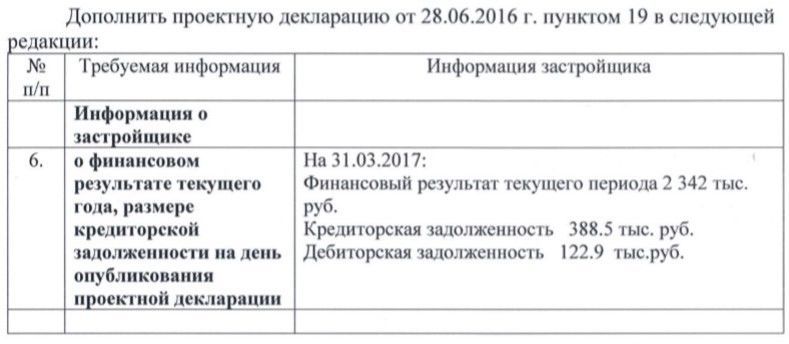

Сдавая квартиру в аренду, вы получаете доход, с которого нужно платить налоги. Есть три варианта – платить 13% (НДФЛ) как физическое лицо, оформить ИП или стать самозанятым.

Рассмотрим вариант с оформлением самозанятости.

Специальный налоговый режим для самозанятых уже успешно действует во многих субъектах РФ.

Как только владелец имущества оформляется как самозанятый, государство делает ему своеобразный «подарок».

При регистрации автоматически выдаются 10 000 рублей – это размер налогового вычета, который на начальных стадиях уменьшит вам налог. Налоговый вычет – это своеобразная «одноразовая акция» для новых самозанятых.

В зависимости от того, от кого вы получаете доход (от физического или юридического лица) будет меняться размер налога.

То есть, для платежей от физических лиц процентная ставка на налог для самозанятого в начале будет 3%. После того, как будут потрачены 10 000 рублей, налог вырастет до 4%.

Для платежей от юридических лиц налог составляет 6%, но пока действует скидка в 10 000, налог будет составлять 4%.

Законом установлено, что для доходов с физических лиц налог для самозанятых уменьшается на 1%, а с юридических лиц –на 2%.

Рассмотрим на примере.

Доход (в месяц) с физ.лиц | Сумма налога без налогового вычета | Итоговая сумма налога с налоговым вычетом |

25 000 | 1 000 (4%) |

Вот еще один пример с доходом от юридических лиц.

Доход (в месяц) | Сумма налога без налогового вычета | Итоговая сумма налога с налоговым вычетом |

75 000 | 4 500 (6%) | 3 000 (4%) |

Несмотря на скидку в 10 000 рублей вам не удастся совсем не платить налоги, пока эта сумма не исчерпается.

На деле вы платите 750 рублей вместо 1 000. Разницу в 250 рублей автоматически вычтут из тех 10 000 рублей, пока они не закончатся. Если вы будете постоянно получать в качестве дохода 25 000 рублей, то налогового вычета вам хватит на 40 месяцев – то есть чуть больше, чем на три года.

Для самозанятых применяется «специальный налоговый режим». Этот особый статус рантье потеряет, если будет получать больше 2,4 млн рублей в год.

Такая сумма получится за год, если получать 200 000 рублей ежемесячно. Для этого нужно, например, сдавать восемь квартир за 25 000 рублей каждая, либо сдавать помещения юридическим лицам – в этом случае стоимость аренды выше.

Если арендаторы сами оплачивают газ, электричество и воду, то налог с коммунальных услуг оплачивать не нужно.

Теперь рассмотрим вариант оформления в качестве ИП.

У индивидуальных предпринимателей есть два варианта:

- перейти на упрощенную систему налогообложения (УСН) – с УСН предприниматель освобождается от уплаты НДФЛ, а налог составит 6%;

- купить налоговый патент.

Покупая налоговый патент, предприниматель также освобождается от оплаты НДФЛ и от подачи налоговой декларации. При покупке патента предприниматель платит ½ стоимости патента в первые 25 дней с начала сдачи квартиры. Вторую половину нужно оплатить за 25 дней до окончания срока аренды. Патент выдается на 12 месяцев.

Например, если в 2020 сдавать в аренду жилое помещение площадью 50 кв. метров в городе Казань, то стоимость патента обойдется в 13 730 рублей. Расчет можно сделать онлайн на сайте ФНС.

Выгодно ли на настоящий момент покупать квартиру с целью сдачи в аренду? В 98% – нет. Почему, объясняют в видео ниже.

Инвестирование в коммерческую недвижимость

К коммерческой недвижимости относят:

- торговые площади;

- офисные помещения;

- производственные помещения (цеха, склады);

- объекты социальной значимости (медицинские центры, и т.д.).

Офисные помещения считаются самыми востребованными. Их сдают в аренду на много лет вперед. Но если компания разорится, арендодателю придется искать нового арендатора. Это бывает непросто.

Склады являются самыми неприхотливыми в плане поддержания потребительского вида. Но с ними тоже не все просто. Например, размер помещения может подходить для одного арендатора и быть недостаточным для другого.

Производственная недвижимость требует больших вложений, поэтому для старта в инвестициях она не подойдет. Высокие показатели доходности также имеют торговые помещения, поэтому с их аренды можно получить надежный пассивный доход.

По популярности среди инвесторов на первом месте находятся помещения под развитие бизнеса, на втором – офисные помещения, и на третьем – торговые помещения (источник).

У инвестиций в жилую недвижимость достаточно низкий порог входа, и, если правильно сделать расчеты, получить выгоду сможет даже новичок. Этого не скажешь о коммерческой недвижимости.

Арендный бизнес жилой или коммерческой недвижимости особенно не отличаются друг от друга.

Вот главные преимущества покупки коммерческой недвижимости.

- Большая доходность. По данным аналитиков, доход с жилой недвижимости составляет 7-8% годовых, а с коммерческой – 10-15%.

- Быстрая окупаемость. По прогнозам она составляет 8-10 лет, в отличие от 10-15 лет у жилой недвижимости.

В России большинство инвестиций приходится не на частных инвесторов, а на девелоперов (источник) – то есть на крупные компании, которые занимаются инвестициями и их привлечением.

В чем особенности инвестиций в коммерческую недвижимость и почему в России это не популярно – отвечает эксперт.

Далее рассмотрим в какую коммерческую недвижимость вкладывают начинающие инвесторы.

Апартаменты

Апартаменты также называют коммерческим жильем, так как по закону они не считаются жилым помещением.

Апартаменты отличаются от квартир.

- Апартаменты относят к нежилой недвижимости, поэтому в них меньше развитых коммуникаций.

- На рынке недвижимости апартаменты продаются дешевле квартир, вероятно, из-за отсутствия стандартных коммуникаций. Стоимость апартаментов меньше стоимости квартир на 10-20%.

- Апартаменты располагаются в бизнес-ориентированных, а не в спальных районах.

- Расположение апартаментов в центральной части города поднимает цену на коммунальные услуги.

- Стандарт жилого помещения отличается от стандарта апартаментов, в последних обязательных норм намного меньше.

При всей своей привлекательности апартаменты – это скорее арендное, а не постоянное жилье. В апартаментах не получится прописаться, в них большие счета за ЖКХ, их нельзя купить в ипотеку и, наконец, налог на имущество в этом случае составит от 0,5-2% от стоимости имущества (к примеру, налог на жилую недвижимость составит 0,1% от кадастровой стоимости).

Кадастровая стоимость – оценочная стоимость недвижимости, которая делается для расчета налогов.

Поэтому апартаменты зачастую приобретают инвесторы для диверсификации портфеля.

Диверсификация портфеля – это вложение средств в разные не зависящие друг от друга проекты для защиты от рисков потери дохода.

Важно что размер налога на коммерческую недвижимость зависит от стоимости недвижимости. Поэтому налог в размере 0,5-2% предусмотрен только для физических лиц, кадастровая стоимость имущества которых оценивается выше 500 000 руб. Для юридических лиц налог всегда составляет 2%.

Чтобы рассчитать сумму налога достаточно умножить кадастровую стоимость на 2%.

Торговая коммерческая недвижимость

Торговую коммерческую недвижимость можно купить на первых этажах зданий, либо можно превратить жилую недвижимость в нежилую.

В первом случае помещения с выходом на улицу называют стрит-ритейл.

Стрит-ритейл – это коммерческие или торговые помещения на первых этажах зданий (шоурумы, банки, магазины). Они имеют отдельный вход с улицы.

Стрит-ритейл может позволить себе только крупный инвестор. Для торгового помещения важна высокая проходимость, а такие локации имеют высокую стоимость за квадратный метр.

Но в жилищном кодексе указано, что и обычная квартира на первом этаже может стать торговым коммерческим помещением.

Для этого нужно:

- чтобы в квартире никто не проживал;

- чтобы права на квартиру были у одного человека;

- чтобы сверху квартиры не было других жилых помещений;

- чтобы жилые помещения и квартира имели разные входы.

Экспертное мнение о принципах работы на рынке коммерческой недвижимости смотрите в этом видео:

Готовый арендный бизнес (ГАБ)

Суть готового арендного бизнеса в том, что инвестор покупает коммерческое помещение и готовый бизнес, где доходность заранее известна.

Девелоперские компании находят нежилые помещения, оборудуют их, привлекают бизнес и сдают им помещения в аренду, а затем продают как готовый арендный бизнес.

Девелопер – это компания застройщика, которая занимается маркетингом, организацией, получением разрешения на строительство и т.д.

Девелоперские компании также продают офисные, торговые помещения или готовые арендные бизнесы.

Для справки порог входа в ГАБ составляет от 8-10 млн рублей, возможно привлечение кредитных средств. Окупаемость до восьми лет с доходностью от 18% годовых.

ГАБ стремительно развивается с 2017 года. Хороших арендных площадей мало, ставки повышаются, инвестиции окупаются быстрее. ГАБ приобретают профессионалы своего дела, у которых либо уже есть бизнес, и ГАБ – это способ пассивного дохода, либо инвесторы, которые уже сколотили состояние на жилой недвижимости.

Видео ниже показывает реальные истории и реальные сделки. Посмотрите расчеты доходности инвестиций в жилую и коммерческую недвижимость и решите, во что выгоднее вкладываться.

Куда инвестировать за рубежом?

Некоторые страны выдают гражданство или вид на жительство (ВНЖ) при покупке недвижимости.

Название страны | Минимальный размер инвестиций | Что дают |

Кипр | 2 млн. евро | Гражданство для всей семьи |

Мальта | 350 тыс. евро + 650 тыс. (в Национальный фонд) + 150 тыс. (облигации) | Гражданство для всей семьи |

Доминиканская республика | 200 тыс. долл. + расходы на оформление | Гражданство для всей семьи |

Сент-Люсия | 300 тыс. долл. | Гражданство для близкого круга семьи |

Сент-Китс и Невис | 400 тыс. долл. | Гражданство для всей семьи и родителей |

Гренада | 350 тыс. долл. | Гражданство для детей до 25 лет и родителей |

Антигуа и Барбуда | 400 тыс. долл. | Гражданство для всей семьи (проводить в Антигуа не менее 7 дней в году!) |

Турция | 250 тыс. долл. | Гражданство для близкого круга семьи |

Испания | 500 тыс. евро | ВНЖ для близкого круга семьи |

Греция | 250 – 500 тыс. евро | ВНЖ на 5 лет для близкого круга семьи |

Португалия | 280 – 500 тыс. евро | ВНЖ для близкого круга семьи |

Германия | Нет минимума | Шенгенская мультивиза на 180 дней в году |

США | 900 тыс. долл. – 1.8 млн. долл. | Виза EB-5 |

Покупка недвижимости, например, во Франции или Англии не дает никаких привилегий.

ВНЖ и гражданство дают разные права. Например, с ВНЖ вы сможете находиться в стране только в течение определенного срока, покупать недвижимость, лечиться, получить образование и водительские права и свободно путешествовать по странам шенгена.

Наличие гражданства дает инвестору свободу передвижения в странах Европейского Союза и право работать и переехать на ПМЖ (постоянное место жительства) в любую страну Европы. И, конечно, паспорт страны дает инвестору все права и обязанности гражданина.

На канале об инвестициях и бизнесе рассказывают, в какой стране чаще всего русские инвесторы покупают недвижимость и на какой процент рентабельности они могут рассчитывать.

Инвестировать в недвижимость за рубежом можно и при маленьком капитале. REIT (Real estate investment trust) позволяет вкладывать в деловые бумаги, но инвестор все равно становится совладельцем недвижимости.

Видео ниже будет для вас полезно, если покупка недвижимости за рубежом вам интересна, но недоступна из-за маленького капитала. Здесь рассказывают, как преодолеть такие сложности.

Как инвестировать в недвижимость в период коронавируса?

В целом, размер инвестиций в недвижимость из-за пандемии упал до исторического минимума.

Больше всего в период коронавируса пострадала торговая деятельность. Многие площадки уже закрылись или сменили управление. Эксперты прогнозируют, что такое поведение на рынке коммерческой недвижимости приведет к низкой стоимости аренды. Арендаторов станет меньше, и арендодатели начнут занижать плату, чтобы оставаться «на плаву». Также будет развиваться e-commercе, что также приведет к сокращению спроса на арендные помещения. Это может способствовать долгому восстановлению рынка. По прогнозам это займет более трех лет.

E-commercе – торговая деятельность онлайн.

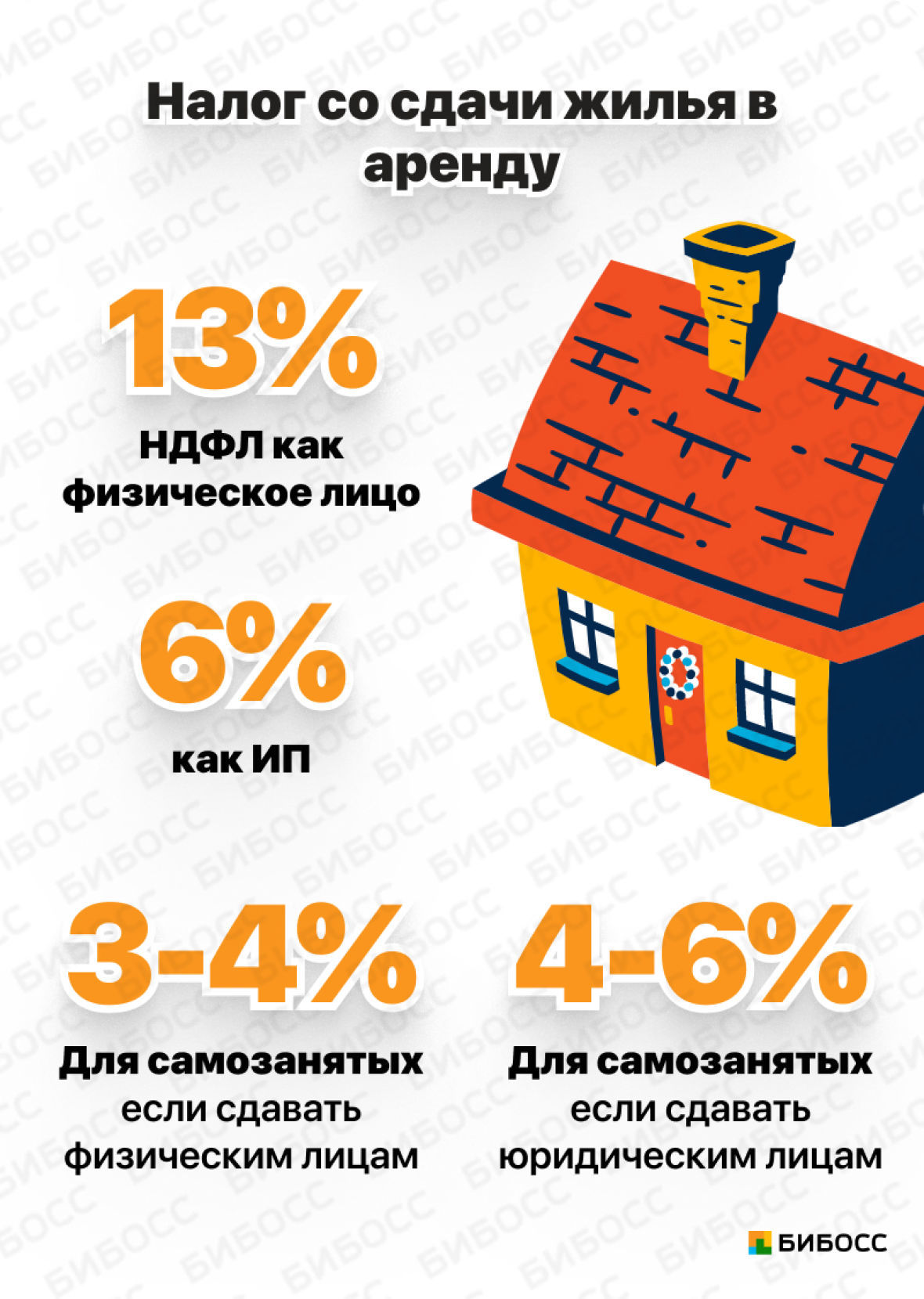

Согласно данным исследования Knight Frank Research, объем инвестиций в недвижимость находится на историческом минимуме, однако для 2020 года это ожидаемая статистика. Но и фонд жилой недвижимости существенно просел, зато частные инвестиции в акции и биржевые фонды переживают свой рост.

По сравнению с прошлым годом объем инвестиций в недвижимость в России упал на 19%, 52% ушло на жилую недвижимость и 43% на коммерческую. То есть даже в тяжелый экономический период инвестиции продолжают поступать. Возможно тенденция сменится в первом квартале 2021 года, однако эксперты предполагают, что несмотря на сильные изменения, рынок инвестиций вернется в прежнее русло.

Как кризисные времена бьют по коммерческой недвижимости? Ответ смотрите в видео.

Плюсы и минусы инвестиций и стоит ли вкладывать в недвижимость в 2020/2021?

Попробуем подвести итог: инвестирование в недвижимость – хорошая идея или нет?

Мнения знатоков бизнеса заметно расходятся. Кто-то считает, что огромный спрос на недвижимость рождает пузырь в экономике, который скоро он лопнет. Одни эксперты считают, что инвестиции в недвижимость «не стоят выделки», потому что годовой доход будет составлять столько же, как если бы вы положили деньги в банк. Другие специалисты полагают, что инвестиции в недвижимость – единственный надежный способ сохранения денег, и он останется таковым.

Инвестиции в недвижимость – нелегкое занятие. В нем, как и везде – чем больше риск, тем больше возможная прибыль.

Коучи по инвестированию советуют: сначала определитесь с целью – сохранность денег, пассивный доход это будет или быстрый заработок, а возможно, ваша мечта – купить элитную квартиру, и поэтому вы готовы разобраться в том, как работает рынок.

У каждой выбранной стратегии будут свои аспекты – и положительные, и отрицательные. Выбирая инвестиции в недвижимость, постарайтесь разобраться в их плюсах и минусах.

Плюсы | Минусы |

|

|

Жилая недвижимость все меньше привлекает инвесторов. К тому же, времена когда можно было крупно заработать на аренде или перепродаже уже закончились.

Поэтому сейчас приобретают популярность коммерческая недвижимость или готовый бизнес.

Порог входа (минимум) | Окупаемость (в годах) | Доходность (в процентах) | |

Жилая недвижимость | 400 тыс. руб. | 10-15 лет | 5-8% годовых |

Коммерческая недвижимость | 10-15 млн руб. | 8-10 лет | 10-15% |

Коллективные инвестиции | 300 тыс. руб. | 7-9 лет | 8-9% |

ГАБ | 8-10 млн. руб. | 6-8 лет | 12-20% |

Зарубежная недвижимость | 23 млн руб. | 13-20 лет | 5-7% |

Многие крупные инвесторы начинали с малого, получали прибыль и вкладывались в более крупные проекты.

Наверняка многие слышали о книге «Богатый папа, бедный папа». В ней Роберт Кийосаки пишет о своем пути к финансовой свободе и делится своими знаниями. Если вам интересны книги про инвестиции в недвижимость, а на чтение нет времени, для вас уже все пересказали на YouTube.

Для закрепления того, что вы узнали в этой статье, посмотрите интервью с экспертом из мира финансов Дмитрием Лебедевым. Он отвечает на популярные вопросы о недвижимости – например, как изменится рынок недвижимости в 2020 году, в какой тип недвижимости лучше всего вкладывать и стоит ли вообще начинать инвестировать.