Выбор инвестиционного проекта — одно из самых важных решений, которые приходится принимать владельцам бизнеса и частным инвесторам. Выбор в пользу того или иного проекта основывается на показателях, многие из которых отвечают на один и тот же вопрос: сколько денег принесут вложения? Для ответа на него используют разные способы оценки — от сложных финансовых моделей до простых коэффициентов.

Один из самых простых и старейших методов — ARR, или коэффициент эффективности инвестиций. Он помогает быстро оценить выгоден ли проект и стоит ли рассматривать его продвижение.

В этой статье разберём:

Что такое ARR и для чего он нужен

Согласно определению, которое приводит investing.com, ARR (от англ. Account Rate of Return – учетная норма прибыли) или коэффициент эффективности инвестиций – это процент, выражающий среднюю годовую прибыль, которую проект, как ожидается, принесёт по отношению к первоначальным или средним инвестиционным затратам.

В некоторых источниках ARR называют учетной нормой рентабельности, учетным коэффициентом окупаемости инвестиций или учетной ставкой доходности. Все эти термины применимы к данному показателю и, по сути, означают одно и тоже.

Проще говоря, ARR показывает в процентах, сколько денег принесет каждый рубль, вложенный в проект.

ARR используют для сравнения разных проектов между собой. Например, если транспортная компания планирует купить ж/д вагон или две новых фуры, с помощью ARR можно быстро понять, какой проект принесёт больше прибыли относительно вложенных средств.

Инвесторам также полезно рассчитывать ARR при выборе проекта, в который они планируют вложиться. Да, у этого метода есть свои ограничения (о них мы поговорим чуть позже), но для быстрого подсчета и «первого взгляда» ARR подходит идеально и позволяет сразу отсеять невыгодные начинания.

Формула ARR и способы расчета коэффициента эффективности инвестиций

Формула ARR выглядит предельно просто:

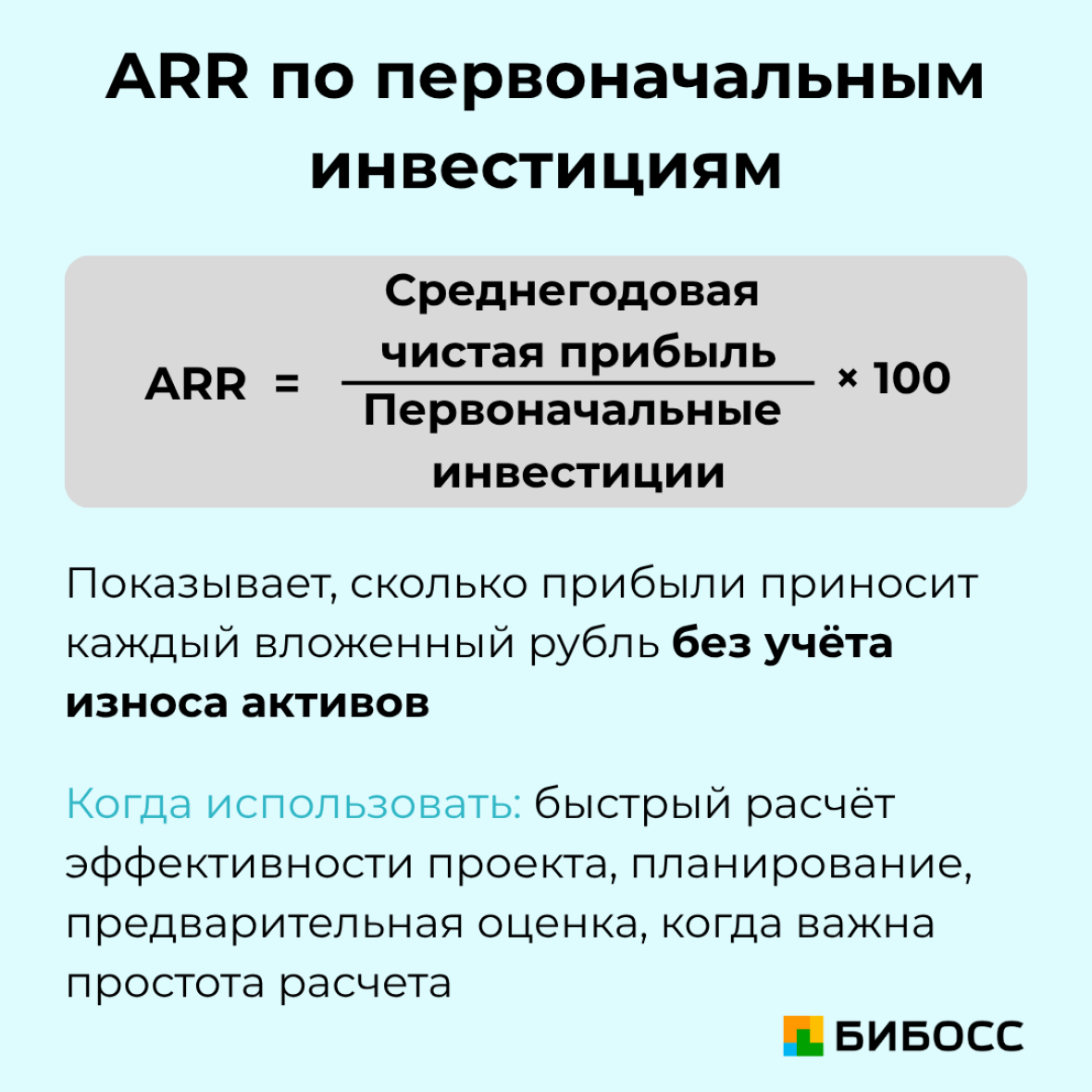

Для вычисления этого показателя среднегодовую чистую прибыль нужно разделить на инвестиции и умножить на 100%.

Среднегодовая чистая прибыль — это доход, уже очищенный от налогов, который проект в среднем приносит за 1 год. Чтобы её вычислить для расчета ARR, общую чистую прибыль делят на количество лет, которые будет работать проект (или инвестиция).

Теперь переходим к знаменателю. В зависимости от того, как именно учитываются инвестиции, разделяют сразу три способа расчета ARR:

- ARR по первоначальным инвестициям;

- ARR по средней стоимости вложений;

- ARR с учётом остаточной стоимости имущества.

Рассмотрим каждый вид более подробно на примере строительной компании N, которая планирует приобрести бульдозер за 12 миллионов рублей. Срок его службы – примерно 10 лет. Согласно подсчетам, новая техника будет приносить в среднем по 800 тысяч рублей чистой прибыли в год.

Рассчитаем ARR по первоначальным инвестициям. Для этого среднегодовую чистую прибыль (800 тысяч) разделим на первоначальные инвестиции (12 миллионов) и умножим на 100%.

ARR = 800 000 руб/12 000 000 руб x 100% = 6,7%

Получается, что каждый рубль, вложенный в этот бульдозер, будет ежегодно приносить почти по 7 копеек прибыли.

Однако в этом способе расчета не учитывается, что активы постепенно амортизируются (изнашиваются), и уже не стоят столько, сколько в начале срока своей службы.

Чтобы учесть этот аспект ARR рассчитывают по средней стоимости вложений, то есть делят первоначальные инвестиции на 2 (или умножают на 0,5).

Средняя стоимость вложений — это среднее арифметическое между первоначальными инвестициями и остаточной стоимостью. Если остаточной стоимости нет, инвестиции просто делят на два, чтобы учесть износ актива.

Для нашего примера расчет по средней стоимости инвестиций будет выглядеть так:

ARR = 800 000 руб/12 000 000 руб х 0,5 х 100% = 13,3%.

Здесь предполагается, что в конце срока службы бульдозер спишут и он ничего не будет стоить.

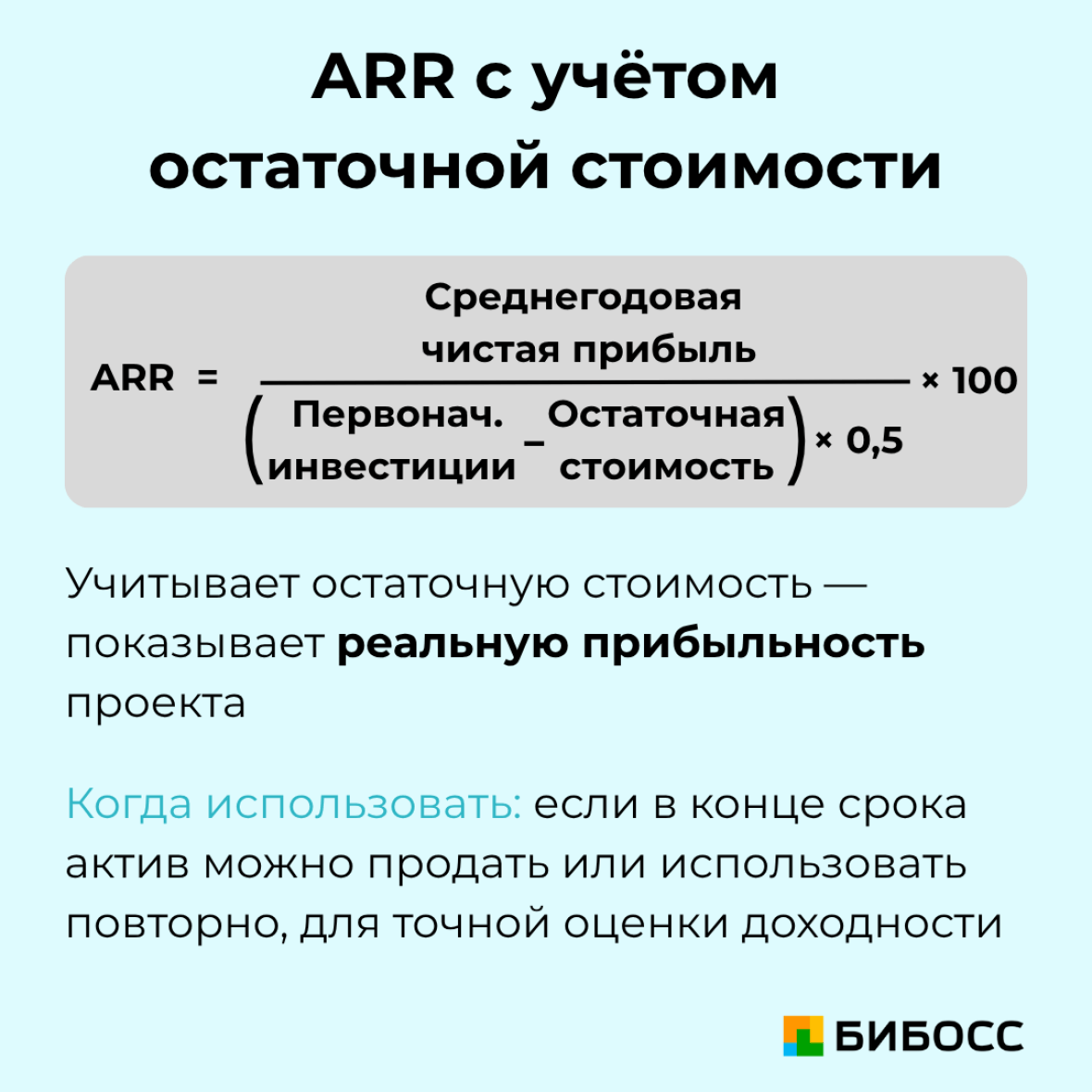

Но на практике, бывшую в эксплуатации технику зачастую продают или ремонтируют и используют дальше. В таком случае рассчитывается ARR c учетом остаточной стоимости имущества.

Предположим, что через 12 лет б/у бульдозер будет стоить 4 млн рублей, тогда:

ARR = 800 000 руб / (12 000 000 – 4 000 000) х 0,5 х 100% = 20%

Этот пример наглядно показывает, что чем выше остаточная стоимость активов, тем эффективнее будут инвестиции.

Этот принцип полезен для инвесторов — если вкладывать средства в бизнес, активы которого в случае чего можно продать, риски уменьшаются. Соответственно, возрастает вероятность получения желаемого дохода.

Все три способа расчета ARR можно применять на практике. Какой из них выбрать – зависит от цели расчета и особенностей проекта. Так, например, если нужно быстро «прикинуть» эффективность инвестиций, можно остановиться на первом варианте. Для того, чтобы сравнить между собой разные проекты и учесть тот факт, что в итоге можно вернуть часть средств за счет продажи активов, следует остановиться на формуле ARR с учётом остаточной стоимости имущества.

Норма ARR

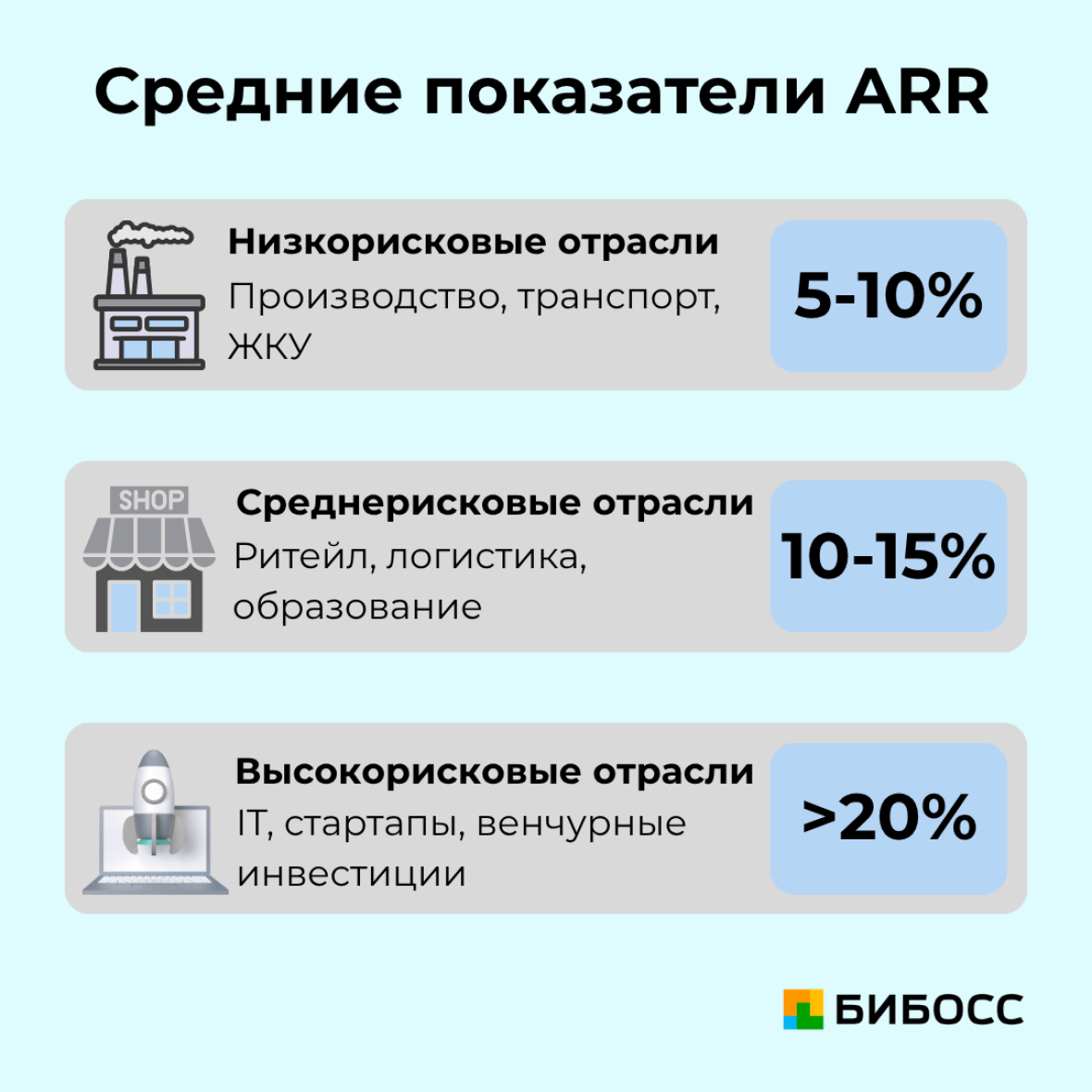

Итак, в результате проведенных расчетов инвестор получил ARR = 20%. Как оценить – хороший это показатель или плохой?

Норма ARR — это минимальная приемлемая доходность, при которой инвестиция считается выгодной. По сути, это порог эффективности, установленный компанией или инвестором: если проект приносит доход выше этого уровня, его принимают; если ниже — отклоняют.

Это значение не универсально — каждая организация или инвестор устанавливает его самостоятельно, исходя из своих целей, рисков и ожиданий прибыли.

Преимущества и недостатки метода ARR

Как и у любого финансового инструмента, у метода ARR есть свои сильные и слабые стороны. Важно понимать их, чтобы избежать ошибок при инвестировании.

| Преимущества | Недостатки |

| Простота расчёта — формула интуитивно понятна | Игнорирует временную стоимость денег |

| Доступность данных — использует стандартные бухгалтерские отчёты | Отсутствие учёта денежных потоков — фокусируется только на бухгалтерской прибыли |

| Сравнительный анализ — позволяет быстро сравнить разные проекты между собой | Не учитывает длительность проекта |

| Фокус на прибыльности — показывает, насколько проект в среднем прибылен | Зависимость от методов учёта — результат сильно зависит от выбранных методов бухучёта |

| Начальный анализ — эффективен для первичной оценки проекта | Ограниченность прогнозов — не позволяет делать точные прогнозы |

Если инвестор будет принимать решения, исходя только из ARR, то он может быть введен в заблуждение, особенно если сравниваются проекты с разным сроком окупаемости. Для более полной картины стоит обращаться к расчету других показателей. Например, рассчитать чистую приведённую стоимость (NPV), чтобы понять, сколько проект принесёт прибыли с учётом обесценивания денег во времени, или внутреннюю норму доходности (IRR) — она показывает реальную доходность инвестиций.

Мнение эксперта

Руководитель бухгалтерского агентства «Центр сопровождения бизнеса»

Чем удобен этот показатель (ARR) — он основан на данных обычного бухгалтерского учёта, без сложных формул и финансовых моделей. Предприниматель может быстро понять, окупается ли проект и стоит ли вообще вкладываться дальше. Если показатель ниже средней доходности по компании, значит, есть смысл пересмотреть стратегию или расходы. Да, ARR не учитывает временной фактор и денежные потоки, но для малого бизнеса это — рабочий инструмент, который к тому же прост в использовании.

ARR или рентабельность: что лучше?

ARR часто путают с рентабельностью, потому что оба показателя отражают эффективность использования капитала, то есть показывают сколько прибыли приносит каждый рубль вложений. Но между этими двумя показателями есть принципиальное отличие.

Рентабельность — это широкий показатель, который охватывает весь бизнес или одно из его направлений, например, говорит о прибыльности производства или продаж.

ARR же не описывает финансовое состояние компании, а оценивает конкретный проект или инвестицию, показывая сколько прибыли принесет то или иное отдельное вложение.

Как в нашем примере со строительной фирмой. Полученные в результате расчетов 20% — это не рентабельность всей компании, а коэффициент эффективности конкретной инвестиции — покупки бульдозера.

Нельзя сказать, что один показатель лучше или точнее другого, и какой из них использовать – зависит от того, что именно нужно оценить. Если анализируются финансовые показатели компании в целом, то применяется рентабельность. Если нужно понять прибыльна ли конкретная инвестиция, то следует рассчитать ARR.

Заключение

ARR — это простой и наглядный способ оценить эффективность инвестиций. Он показывает, сколько прибыли приносит каждый вложенный рубль, и помогает быстро сравнить разные проекты между собой.

Этот показатель информативен на этапе планирования, но для окончательного решения опираться только на ARR не стоит, ведь он имеет свои ограничения. Для более точного анализа стоит обращаться и к другим показателям эффективности и оценивать проект сразу по всем критериям.

Так можно получить более полное представление о потенциале проекта и принять взвешенное решение – вкладываться в это начинание или нет.

Часто задаваемые вопросы

ARR (от англ. Account Rate of Return) или коэффициент эффективности инвестиций – это показатель, который выражает в процентах среднюю годовую прибыль по отношению к первоначальным или средним инвестиционным затратам. Он отражает, сколько прибыли принесет каждый рубль инвестиции.

Базовая формула коэффициента эффективности инвестиций выглядит так: ARR = Среднегодовая чистая прибыль / Инвестиции х 100 %

Рентабельность отражает прибыльность всей компании или её направления, а ARR — доходность конкретного вложения. То есть, ARR можно назвать рентабельностью определенной инвестиции.

Эти показатели не конкурируют, а дополняют друг друга. ARR даёт простую и быструю оценку, а NPV и IRR учитывают временную стоимость денег и помогают точнее понять, насколько выгоден проект в долгосрочной перспективе.

Единого стандарта нет. Каждая компания или инвестор устанавливает порог доходности самостоятельно — обычно он должен быть не ниже средней рентабельности бизнеса или средней доходности по отрасли.

Для предварительной оценки – да, можно. Однако, для проектов с нестабильными доходами необходимо использовать методы, основанные на денежных потоках, такие как NPV.

Это нужно, чтобы учесть износ (амортизацию) активов. Средняя стоимость вложений берётся как половина первоначальных инвестиций, ведь актив со временем теряет часть своей стоимости.

Комментарии •5

ааа, ща дошло, ARR это типа быстро понять окупится проект или нет 😅

Сообщение удалено

Ответить

Считаю для своего кафе — ARR выходит 11%, вроде норм, но инфляцию не учитывал, интересно как сильно влияет.

Сообщение удалено

Ответить

формула простая но я в экселе все равно запутался, буду пробовать с таблицей

Сообщение удалено

Ответить

Смотрела пример с бульдозером, прям классно показано как остаточная стоимость поднимает эффективность.

Сообщение удалено

Ответить

у меня ARR 20% на стартап с доставкой еды, но проект долгий, вот и думаю стоит ли брать только по ARR

Сообщение удалено

Ответить